L'approche "Problème / Solution" : Directe et Efficace

Taux immobilier la fin de la baisse est actée

Les taux longtemps en baisse soutient le volume des transactions

Harry MATHIEU

2/3/20267 min read

Taux immobilier 2025-2026 : ce que révèlent les derniers chiffres

Par Charles Harry MATHIEU - Agent immobilier (37 ans d'expérience à la banque)

Un marché en pleine mutation

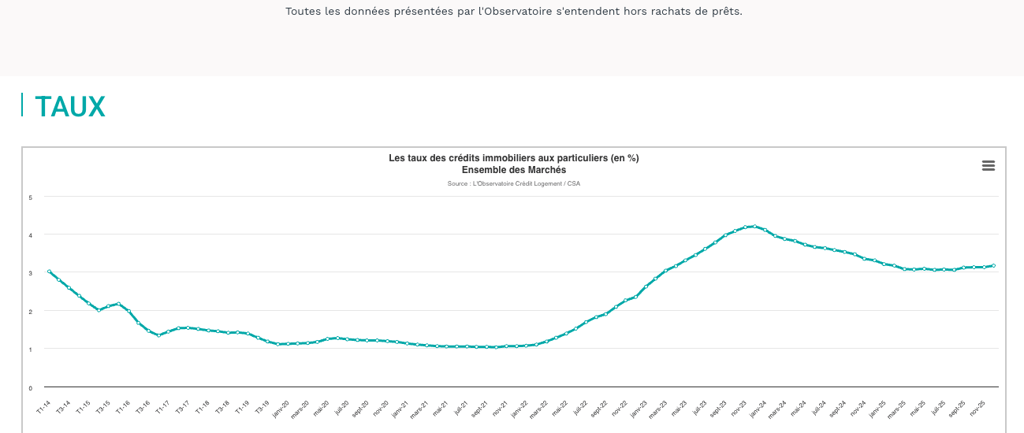

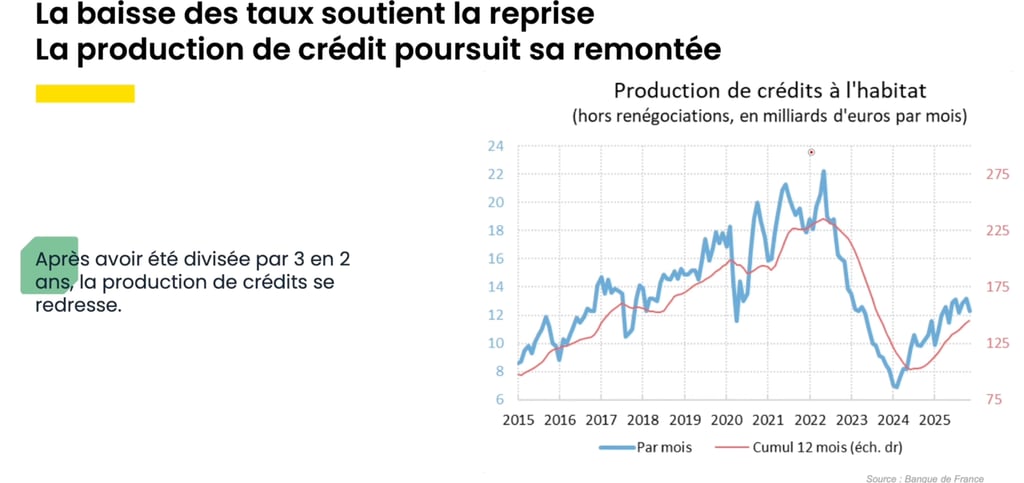

Si vous suivez l'actualité immobilière, vous avez sans doute entendu que les taux de crédit remontent depuis quelques mois. Après une année 2025 marquée par une reprise dynamique du marché (+31,1% de production de crédits), le début 2026 s'annonce plus tendu. Je vous propose un décryptage factuel de la situation basé sur les dernières données de l'Observatoire Crédit Logement.

L'année 2025 en trois actes

1- Premier semestre : la descente tant attendue

L'année 2025 a démarré par une bonne nouvelle : après avoir culminé à 4,20% fin 2023, les taux ont poursuivi leur baisse entamée en 2024. En mars 2025, le taux moyen atteignait 3,08% – son niveau le plus bas de l'année.

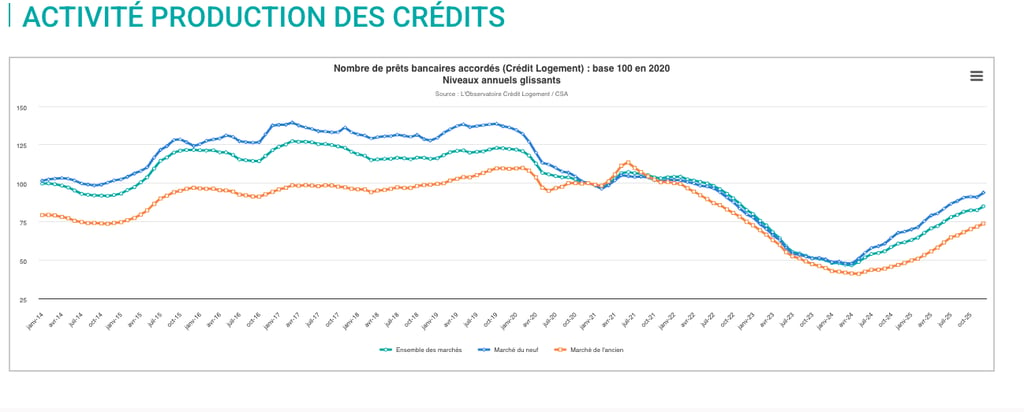

Cette décrue a été le moteur d'une reprise spectaculaire du marché. Sur l'ensemble de 2025, la production de crédits a progressé de 31,1% et le nombre de prêts accordés a bondi de 38%. Des chiffres qui témoignent du retour de la confiance des acheteurs après la crise de 2022-2023.

Pour vous donner une idée concrète : un taux qui passe de 4,20% à 3,08%, c'est environ 10 000 à 12 000 euros d'économies sur le coût total d'un crédit de 200 000 euros sur 20 ans.

2- Été 2025 : la stabilisation

Entre juin et août 2025, les taux se sont stabilisés autour de 3,06-3,07%. Cette accalmie a permis aux acheteurs de finaliser leurs projets dans un environnement prévisible. Le marché était alors en pleine dynamique de reprise, porté par des conditions enfin favorables.

3- Automne-hiver 2025 : le retournement

En septembre 2025 le vent a tourné. Entre juin et décembre, les taux sont remontés de 11 points de base, passant de 3,06% à 3,17%. Ce mouvement s'est poursuivi en janvier 2026 : à mi-mois, le taux moyen atteignait déjà 3,21% selon Michel Mouillart, l'économiste en charge de l'Observatoire.

Des taux selon la durée d'emprunt (décembre 2025)

Les chiffres de l'Observatoire montrent des écarts significatifs selon la durée du prêt :

15 ans : 3,09%

20 ans : 3,17%

25 ans : 3,25%

Plus la durée s'allonge, plus le taux augmente. Ce différentiel reste un élément stratégique dans la construction de votre financement.

Ce que cela signifie concrètement pour vous

Si vous êtes vendeur

Ces variations de taux impactent directement la capacité d'emprunt des acheteurs potentiels, et donc le prix de vente réaliste de votre bien. On parle souvent du nombre de mètres carrés que l'on peut acheter à partir d'un budget de départ fixé avec la banque. Cela veut dire concrètement qu'à partir de septembre les acheteurs ont vu leur budget baisser"

Prenons un exemple chiffré :

L'acquéreur avait 300 000 € de budget en juin

La perte s'élève aujourd'hui à 2 676 € en 7 mois

Soit environ 1 m² perdu

Autrement dit : l'acquéreur qui avait un budget de 300 000 € en juin ne peut plus vous proposer honnêtement que 297 324 € en janvier.

Si vous êtes acheteur

Les bonnes nouvelles :

Malgré la remontée récente, les taux restent bien en dessous du pic de 4,20% de fin 2023

La production de crédits a progressé de 31,1% en 2025, preuve que les banques prêtent

Pour les dossiers solides, des taux négociés à 2,90% sur 15 ans restent possibles début 2026

Les prêts à taux bonifiés (PTZ majoré, éco-PTZ) permettent d'obtenir des conditions jusqu'à 1,90% sur certains projets

Les points de vigilance :

Les taux devraient continuer à monter en 2026 (prévision : 3,55% fin 2026 selon l'Observatoire)

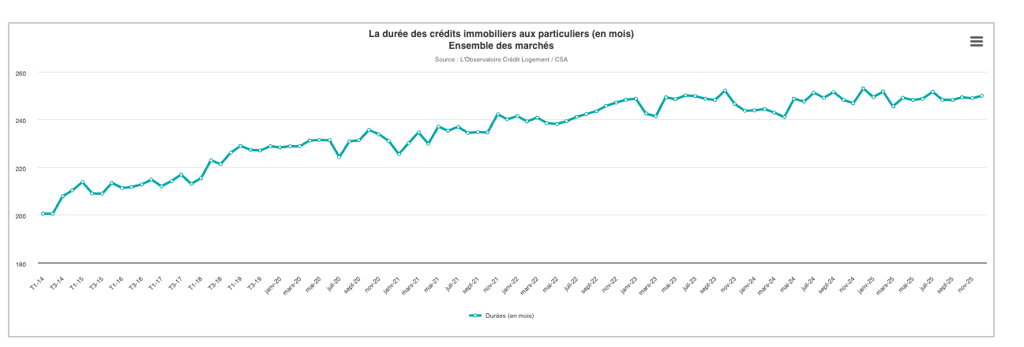

La durée moyenne des prêts atteint 250 mois (20 ans et 10 mois) – un record qui augmente le coût total du crédit

L'accès au crédit reste difficile pour les emprunteurs avec un faible apport personnel

Le niveau d'apport moyen a augmenté de 41,3% depuis 2019 en réponse aux contraintes réglementaires

Les facteurs à surveiller en 2026

L'Observatoire Crédit Logement est formel : "nous sommes sur deux années en cours et à venir qui sont des années de remontée des taux de crédit", selon les mots de Michel Mouillart. Voici les éléments qui expliquent cette tendance :

La politique monétaire de la BCE,

Le contexte économique français,

La stratégie des banques

Les prévisions pour 2026-2027

Les prévisions pour 2026-2027 de L'Observatoire Crédit Logement prévoit :

Mi-janvier 2026 : 3,21%

Fin 2026 : environ 3,55% (hausse de 41 points de base sur l'année)

Fin 2027 : autour de 4,00%

Ces projections restent des tendances, non des certitudes. Michel Mouillart lui-même rappelle que "beaucoup tablaient, il y a quelques mois, sur un taux à 3,30% pour fin 2025" – nous sommes finalement à 3,17%. Les prévisions évoluent avec le contexte économique et politique.

Mon conseil professionnel : agir avec discernement

Face à ces prévisions de hausse, faut-il se précipiter pour profiter des taux actuels ? Ou au contraire attendre une éventuelle amélioration ?

Ma réponse, forgée par 37 ans en banque : le bon moment pour agir, c'est celui où votre projet de vie le justifie, pas celui où les taux sont théoriquement au plus bas. Voici pourquoi :

Les risques de l'attente

Attendre "le bon moment" comporte des risques souvent sous-estimés :

Hausse des prix immobiliers : +4,8% en 2025, et la tendance devrait se poursuivre face à la pénurie d'offre

Durcissement des conditions : plus les taux montent, plus les banques deviennent sélectives

Perte d'opportunités : un bien au bon prix aujourd'hui peut ne plus être disponible dans 6 mois

Évolution de votre situation personnelle : les projets de vie ne peuvent pas toujours attendre

Les opportunités actuelles

Malgré la remontée des taux, le marché offre encore des leviers :

Prêts à taux bonifiés : jusqu'à 1,90% sur 25 ans pour les primo-accédants avec bon DPE

PTZ renforcé : cumulable avec les prêts bonifiés

Négociation possible : les banques restent en concurrence et cherchent à capter les bons dossiers

L'importance d'un dossier solide

Que vous soyez acheteur ou vendeur, la clé réside dans la préparation et la stratégie :

Pour les acheteurs :

Optimisez votre apport personnel (même si cela signifie attendre quelques mois pour épargner davantage)

Soignez votre profil emprunteur (stabilité professionnelle, gestion bancaire irréprochable)

Comparez les établissements bancaires (les écarts de taux peuvent dépasser 0,50 point)

Intégrez les prêts aidés dans votre montage financier

Pour les vendeurs :

Ajustez votre prix en fonction de la réalité du pouvoir d'achat des acquéreurs

Anticipez les questions sur la performance énergétique (de plus en plus déterminante)

Acceptez de jouer la transparence sur l'état réel du bien

Soyez prêts à accompagner l'acheteur dans son montage financier (compromis adaptés, délais réalistes)

Ma méthode : l'analyse globale avant tout

Dans ma pratique quotidienne, j'accompagne mes clients dans une analyse qui va bien au-delà des taux. Ma Méthode D.É.C.L.I.C. intègre :

Diagnostic financier complet (capacité d'emprunt, apport, charges réelles)

Évaluation de la situation personnelle (stabilité, projet de vie, contraintes familiales)

Cohérence entre le projet et les moyens

Leviers financiers disponibles (aides, PTZ, éco-PTZ, prêts bonifiés)

Intégration du facteur temps (urgence réelle vs urgence ressentie)

Conseils personnalisés basés sur votre profil unique

Cette approche, héritée de mes 37 années à la banque dont 14 en contrôle de gestion, me permet d'accompagner mes clients vers des décisions éclairées plutôt que des paris hasardeux sur l'évolution future des taux.

En conclusion : informer sans affoler

Oui, les taux remontent. Oui, cela complique l'équation financière pour de nombreux ménages. Mais non, ce n'est pas la catastrophe annoncée.

Le marché du crédit immobilier a montré une remarquable résilience en 2025 (+31% de production) et les banques continuent de prêter. Les profils solides trouvent encore des financements à des conditions acceptables. Les primo-accédants avec de bons DPE bénéficient de dispositifs avantageux.

L'essentiel est de ne pas se laisser paralyser par les prévisions – qui, rappelons-le, se sont déjà révélées trop pessimistes par le passé – mais de construire son projet sur des bases saines : budget réaliste, apport conséquent, vision à long terme.

Dans ma pratique auprès de vendeurs en situation complexe (succession, divorce, DPE faible), je constate que ceux qui s'en sortent le mieux sont ceux qui acceptent la réalité du marché et adaptent leur stratégie en conséquence. Pas ceux qui attendent un hypothétique retour aux taux de 2021.

Pour aller plus loin

Si votre projet immobilier est en cours de réflexion et que vous souhaitez une analyse personnalisée de votre situation, notamment si vous êtes dans une situation complexe (succession, divorce, bien avec DPE faible, vente longue durée), je reste à votre disposition pour un échange sans engagement.

Mon approche se distingue par :

Une transparence totale sur les réalités du marché

Un accompagnement sur la durée (pas de vente à la va-vite)

Une expertise financière rare dans l'immobilier (37 ans en banque)

Une méthode éprouvée adaptée aux situations complexes

Charles Harry

Agent commercial - MeilleursBiens

Mandataire PPF pour la rénovation énergétique

Secteur : Seine-et-Marne

Sources :

Observatoire Crédit Logement / CSA - Publication 4ème trimestre 2025 (20 janvier 2026)

Conférence de presse Michel Mouillart - Janvier 2026

Données mensuelles décembre 2025 et janvier 2026

Quelques courbes pour mieux visualiser

janv. 2024

janv. 2024

janv. 2024

janv. 2024